Proč jsem koupil? / Co je dnes dobré koupit? - v04

Moderátor: VSbrok

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

Je tu na fóru někdo, kdo prodal svoje portfolio, protože desetiletý dluhopis USA vzrostl z 1,5% na 3,5% a koupil tento dluhopis místo akcií?

Je tu někdo, kdo prodal svoje 20% a více procent výnosy generující růstové akcie typu Visa, Mastercard a koupil místo toho pomalu rostoucí akcie typu BMW, T atd. z důvodu rostoucích sazeb?

Třetí otázka - když vám nabídnu investici generující 20% ročně po dalších 10 let, bude tato 20% generující investice pro vás mít menší hodnotu, protože 10 letý dluhopis se zvýšil z 1,5% na 3,5%? Zaplatíte mi za tuto 20% generující investici méně, protože se úroky zvýšili o 2%? Nebo pro vás 20% ročně na 10 let bude mít stále stejnou hodnotu, bez ohledu, zda je 10Y úrok 1,5% nebo 3,5%?

Je 20% stále více, než 3,5% a vydělá vám stále více peněz 20% ročně, než 3,5% ročně?

Je tu někdo, kdo prodal svoje 20% a více procent výnosy generující růstové akcie typu Visa, Mastercard a koupil místo toho pomalu rostoucí akcie typu BMW, T atd. z důvodu rostoucích sazeb?

Třetí otázka - když vám nabídnu investici generující 20% ročně po dalších 10 let, bude tato 20% generující investice pro vás mít menší hodnotu, protože 10 letý dluhopis se zvýšil z 1,5% na 3,5%? Zaplatíte mi za tuto 20% generující investici méně, protože se úroky zvýšili o 2%? Nebo pro vás 20% ročně na 10 let bude mít stále stejnou hodnotu, bez ohledu, zda je 10Y úrok 1,5% nebo 3,5%?

Je 20% stále více, než 3,5% a vydělá vám stále více peněz 20% ročně, než 3,5% ročně?

The chart-reading technique actually works. Peter Lynch, (z knihy Beating the Street, postscript.) 1993

-

JosephusMiller

- Začátečník

- Příspěvky: 140

- Registrován: 18 srp 2019 16:49

- Been thanked: 1 time

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

Hele - pokud se budes drzet myslenky dividendoveho investora, idealne az do duchodu - budes verit tomu, ze zrovna v odevnim prumyslu se da mluvit o nejakych dlouhodobych konkurencnich vyhodach nebo vubec existenci te firmy za X let? Hadry? Hm

ABBV/NGG/TCPC/GSK/PPL/CSCO/BKCC/KHC/PFE/MAIN/PRU/INTC/ARCC/ARI/CIM/VTRS/MMM/ED/MRK/UL/FMS/TWO/PNW/OGN/GOOD/NLY/LYB/GILT/BDX/RIO/TAK/MSFT/OHI/FSR/GLAD/C/ARR/BAK/O/HAS

CEZ/KB/COLT

CEZ/KB/COLT

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

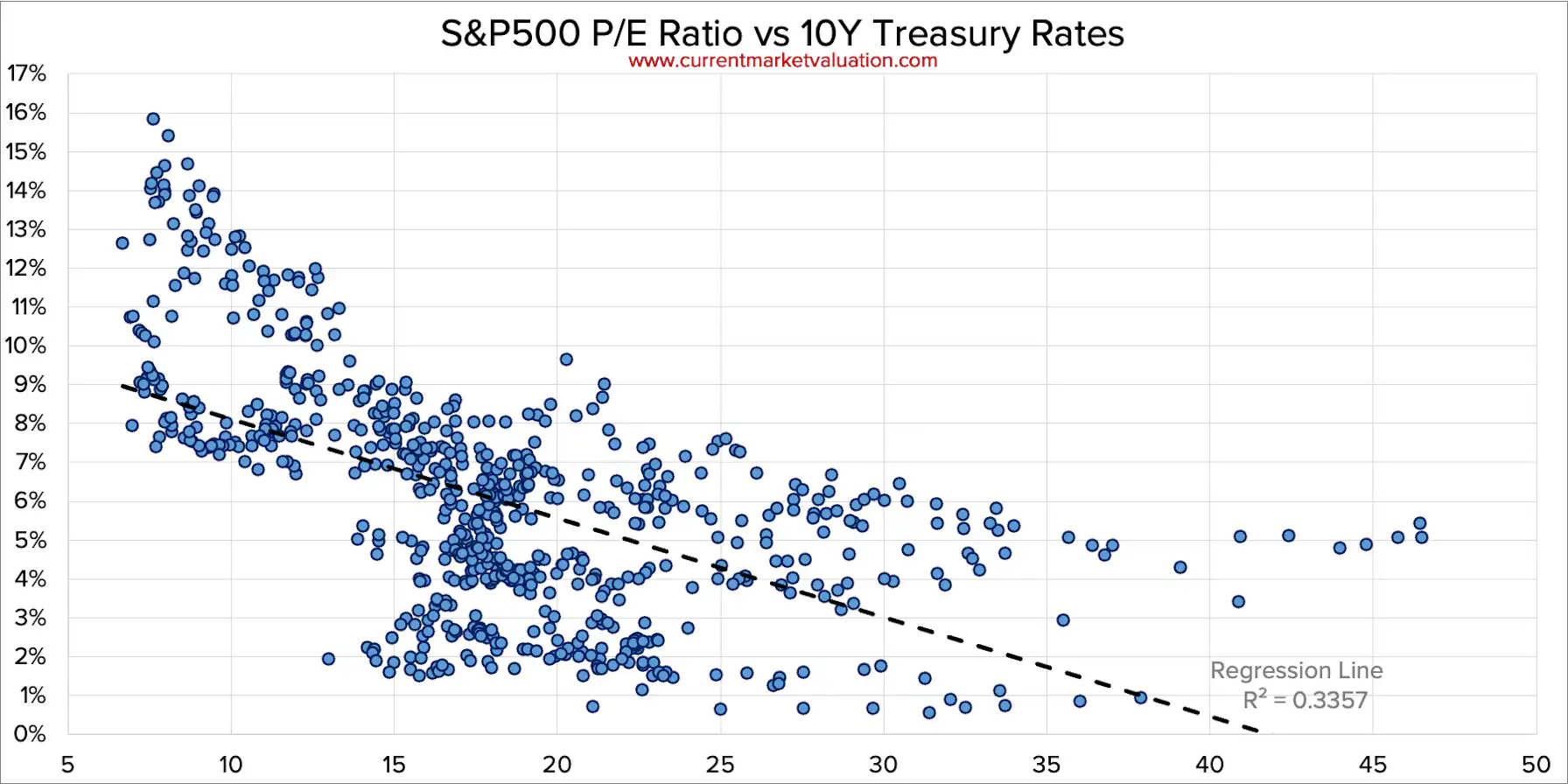

Ano nepouštěj se do toho, protože nemáš pravdu. Jinak tento tvůj graf krásně ukazuje, že index měl P/E od 8 do 40 při stejné úrokové sazbě 6% napříč celým spektrem P/E. A já se tu pak bavím o jednotlivých akciích, protože jsem stock picker, ne investor do indexů. Jediný co tedy ten tvůj graf vlastně ukazuje je to, že při sazbách nad 15% mají indexy menší valuace, což by věděl i blbec, že vládní dluhopis s 15% yieldem je více, než index s průměrem 9% výnosu. Nic to nedokazuje.

VFC má wide moat od Morningstar, značící konkurenční výhodu pro dalších minimálně 20 let. Firma nepřežije 130 let bez konkurenční výhody a ani nemůže zvyšovat dividendu po 50 let v řadě.JosephusMiller píše: ↑13 led 2023 13:44Hele - pokud se budes drzet myslenky dividendoveho investora, idealne az do duchodu - budes verit tomu, ze zrovna v odevnim prumyslu se da mluvit o nejakych dlouhodobych konkurencnich vyhodach nebo vubec existenci te firmy za X let? Hadry? Hm

The chart-reading technique actually works. Peter Lynch, (z knihy Beating the Street, postscript.) 1993

-

volnicko

- Pokročilý

- Příspěvky: 207

- Registrován: 23 led 2021 19:48

- Has thanked: 22 times

- Been thanked: 6 times

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

Ale ja prece nepisu, ze nemuze byt vysoke PE a vysoke urokove sazby. Jen rikam, ze urokove sazby na to maji vliv. To je jako kdybys tvrdil, ze cigarety nezkracuji vek doziti, protoze dedecek se dozil 90 let. Myslel jsem, ze tady jsme se jiz v interpretaci dat prece jen trochu posunuli.

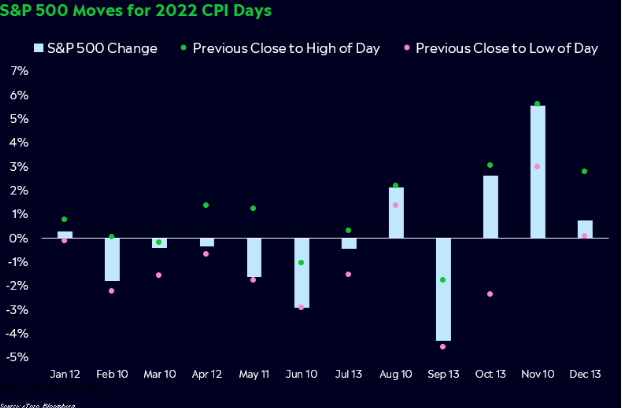

Mimochodem dny kdy se vyhlasuje CPI a volatilita na trzich. Samozrejme nekdy je to v souladu s ocekavanim a trh to ma zacenene.

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

Vliv na to nemají. 10Y dluhopis je na 13 letém maximu a přesto je PE indexu S&P 500 (SPY) jen o 1 méně, než je průměr za posledních 10 let, kdy byly nejnižší sazby za posledních 80 let. Tedy pár lidí, kteří tomuto mýtu věří, poslali index o 1 P/E dolů oproti 10Y průměru na pár měsíců. Toť vše jaký zatím měli sazby vliv. Zhruba 4% oproti dlouhodobému normálu směrem dolů.

Asi nejvíc ze všech firem jsou na výši sazeb závislé banky, které z tohoto úroku žijí. Přesto ani tam není vidět žádný výrazný vliv na jejich P/E násobky. Třeba kanadské banky typu Toronto Dominion také jen 1 PE směrem dolů, oproti 10Y normálu. Sazby vliv prostě nemají, vliv má pouze EPS firmou generovaný a jeho vývoj v dalších letech. Proto třeba Intel a Stanley Black and Decker jsou masivně dole, zatímco růstovka McKesson generující rekordní zisky měla 90% rally zvyšování sazeb navzdory. Sazby byly od roku 2000 od 6% po 1% a přesto se kanadské banky stále obchodují za P/E 11 rok po roku plus mínus malé procento.

V aristokratech je jenom 6 firem z Consumer Discretionary kategorie neboli spotřební zboží neboli to zbytné zboží, jak to definoval Glueless. VFC je jedna z nich a jen 5 z nich jsou zároveň králové. Jsou to Genuine Parts Company, Lowe's, Legget&Platt, Target, V.F. Corporation a McDonald. Tedy jenom hadry, jenom burgery, jenom postele a matrace, jenom obchody a jenom distributor náhradních dílů pro auta. Všechny ale mají silné konkurenční výhody a wide moat dle Morningstar. Úspěch VFC je o to zajímavější, že textilní průmysl v USA během těchto 50 let prakticky zcela zanikl, důkazem budiž textilka Bershire Hathaway, která ukončila původní činnost. Taky je Bershire krásná ukázka, že i Buffett dříve kupoval odpadní akcie, hlavně že byly levné. Až Munger ho naučil, jak se má správně investovat a jeho wonderful companies at fair price je cesta k úspěchu ne junk fishing. To mě vede k tomu, že Buffett neprodává akcie typu Apple, i když sazby rostou. Zcela to ignoruje a dál drží, tedy si nemyslí, že je daná akcie méně zajímavá, díky růstu sazeb z 1,5% na 3,5%. Stále chce vlastnit daný podnik a stále chce těžit z budoucího růstu EPS plus startovní dividendy. Toho se doporučuji držet.

Pak taky VFC udělalo velký spin-off svých značek v džínách jako Lee a Wrangler a tedy pohled na Fastgraphs klame. Tam se zdají poslední roky jako stagnace a nulový růst EPS pro akcionáře, ale není to pravda, protože člověk by měl ještě akcie spin-off Kontoor brands s market cap $2,5B. To je zase důkaz, že Fastgraphs je jen prvotní nástroj a vždy pak musí následovat důkladné zkoumání dané firmy, aby jí člověk znal do detailu, jinak může vyvodit mylné závěry.

Asi nejvíc ze všech firem jsou na výši sazeb závislé banky, které z tohoto úroku žijí. Přesto ani tam není vidět žádný výrazný vliv na jejich P/E násobky. Třeba kanadské banky typu Toronto Dominion také jen 1 PE směrem dolů, oproti 10Y normálu. Sazby vliv prostě nemají, vliv má pouze EPS firmou generovaný a jeho vývoj v dalších letech. Proto třeba Intel a Stanley Black and Decker jsou masivně dole, zatímco růstovka McKesson generující rekordní zisky měla 90% rally zvyšování sazeb navzdory. Sazby byly od roku 2000 od 6% po 1% a přesto se kanadské banky stále obchodují za P/E 11 rok po roku plus mínus malé procento.

Hadry udělali Bernarda Arnaulta aktuálně nejbohatším člověkem planety na Forbes listu. Asi hadry slušně nesou. Mnoho firem ani neprodává hadry, ale spíše status ve společnosti, zážitek a svojí značku. A existují od 19. století do dnes.JosephusMiller píše: ↑13 led 2023 13:44Hele - pokud se budes drzet myslenky dividendoveho investora, idealne az do duchodu - budes verit tomu, ze zrovna v odevnim prumyslu se da mluvit o nejakych dlouhodobych konkurencnich vyhodach nebo vubec existenci te firmy za X let? Hadry? Hm

V aristokratech je jenom 6 firem z Consumer Discretionary kategorie neboli spotřební zboží neboli to zbytné zboží, jak to definoval Glueless. VFC je jedna z nich a jen 5 z nich jsou zároveň králové. Jsou to Genuine Parts Company, Lowe's, Legget&Platt, Target, V.F. Corporation a McDonald. Tedy jenom hadry, jenom burgery, jenom postele a matrace, jenom obchody a jenom distributor náhradních dílů pro auta. Všechny ale mají silné konkurenční výhody a wide moat dle Morningstar. Úspěch VFC je o to zajímavější, že textilní průmysl v USA během těchto 50 let prakticky zcela zanikl, důkazem budiž textilka Bershire Hathaway, která ukončila původní činnost. Taky je Bershire krásná ukázka, že i Buffett dříve kupoval odpadní akcie, hlavně že byly levné. Až Munger ho naučil, jak se má správně investovat a jeho wonderful companies at fair price je cesta k úspěchu ne junk fishing. To mě vede k tomu, že Buffett neprodává akcie typu Apple, i když sazby rostou. Zcela to ignoruje a dál drží, tedy si nemyslí, že je daná akcie méně zajímavá, díky růstu sazeb z 1,5% na 3,5%. Stále chce vlastnit daný podnik a stále chce těžit z budoucího růstu EPS plus startovní dividendy. Toho se doporučuji držet.

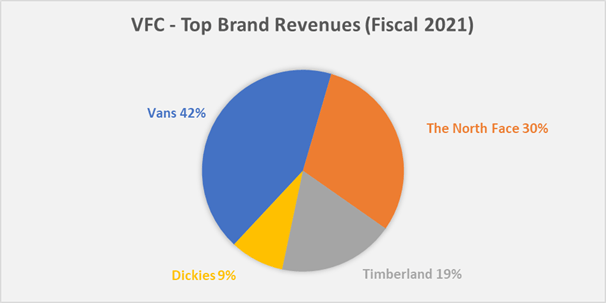

Může mít třeba miliardu značek. Důležité je však jediné, neboli to, co jim generuje většinu tržeb a zisků. A to jsou Vans, The Northern Face a Timberland s 91% podílem na tržbách.

Pak taky VFC udělalo velký spin-off svých značek v džínách jako Lee a Wrangler a tedy pohled na Fastgraphs klame. Tam se zdají poslední roky jako stagnace a nulový růst EPS pro akcionáře, ale není to pravda, protože člověk by měl ještě akcie spin-off Kontoor brands s market cap $2,5B. To je zase důkaz, že Fastgraphs je jen prvotní nástroj a vždy pak musí následovat důkladné zkoumání dané firmy, aby jí člověk znal do detailu, jinak může vyvodit mylné závěry.

The chart-reading technique actually works. Peter Lynch, (z knihy Beating the Street, postscript.) 1993

-

volnicko

- Pokročilý

- Příspěvky: 207

- Registrován: 23 led 2021 19:48

- Has thanked: 22 times

- Been thanked: 6 times

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

Parkrat jsem to uz psal, napisu to znova. Neni to jediny vliv. Tedy samozrejme je mozna i takova konstelace. Jakkoliv PE SPY pokleslo proti minulemu roku dost.

Btw nekdy je komicke, ktere metriky pouzijes, aby ti to aspon trochu fungovalo. Diskuze tady, diskuze o zlatu. Clovek koukne na historicky graf a vi, ktere obdobi pouzijes.

Tedy pratelska rada, obecne dej pozor na confirmation bias. https://en.wikipedia.org/wiki/Confirmation_bias Potrebujes hledat data, ne hledat data, abys obhajil nazor. ;)

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

Okay ano sazby vliv mají. Tak 5% z celku a 95% pak připadá na EPS a startovní valuaci. Stačí se podívat na Intel a McKesson a víme, co rozhoduje. I proto Peter Lynch jasně říká, že zabývat se sazbami je ztráta času. EPS rozhoduje.

Ano a vše připadá na předraženost indexu v roce 2021 a nemá nic společného se sazbami. Maximálně tak to byla rozbuška, která zažehla návrat k trendu, který by se udál i tak.Jakkoliv PE SPY pokleslo proti minulemu roku dost.

Uveď příklad jo. Komické možná pro tebe, protože neumíš pracovat s daty. Období použiju takové, kdy startovní valuace odpovídají dnešním. Ty zase použiješ přesně opačné období. Srovnáváš S&P 500 za 20 leté minimum P/E z roku 2012 s dnešní valuací jako startovní bod. Takto to fakt nefunguje. A pěkně nám to zlato roste co. 6 měsíců +13% oproti 4% u S&P 500. Na nejbezpečnější třídu aktiv to není špatné a je to jen začátek. Stačí se podívat na M2 vs cenu zlata, jak je dnes zlato historicky levné.Btw nekdy je komicke, ktere metriky pouzijes, aby ti to aspon trochu fungovalo. Diskuze tady, diskuze o zlatu. Clovek koukne na historicky graf a vi, ktere obdobi pouzijes.

Data hledám, proto používám Fastgraphs a ty neukazují žádnou podstatnou korelaci mezi P/E a úrokovými sazbami. Chuck má 50 let zkušeností v investování a má i vlastní investiční firmu a je certifikovaný investiční poradce déle, než mi dva jsme na světě. Určitě by za 30 let používání Fastgraphs korelaci mezi cenami jednotlivých akcií a úrokovými sazbami objevil a nedělal videa o tom, jak pravda musí být řečena, že fundamenty firem rozhodují, ne úrokové sazby. Ale klidně sem hoď čísla kapitol z knih nejlepších investorů historie jako Lynch, Buffett, Graham, kde tam píšou o úrokových sazbách jako důležitém aspektu. Rád se poučím.Tedy pratelska rada, obecne dej pozor na confirmation bias. https://en.wikipedia.org/wiki/Confirmation_bias Potrebujes hledat data, ne hledat data, abys obhajil nazor.

U tebe je zase komické, jak si stále protiřečíš a jak škatulkuješ akcie podle nálepek. Na jednu stranu říkáš, že při růstu sazeb mají klesat růstovky, kvůli diskontování sazeb a na druhou stranu říkáš, že ne každý používá porovnání Alibaby a dluhopisu. Diskontování není nic jiného, než spočítat, kolik firma vydělá v dalších 10% letech a diskontovat to oproti dluhopisu. Tedy si protiřečíš. Buď trh diskontuje oproti dluhopisu růstovky, nebo ne. Obojí nejde. Čím si tedy ta Alibaba zasloužila, že se nediskontuje a k dluhopisu neporovnává? To je nějaký seznam, pro které růstovky tohle platí? BTW kdyby jsi byl jediný akcionář a majitel Visy, prodal by jsi danou firmu díky zvýšení sazeb z 1,5% na 3,5%? Pochybuji. Tedy vlastně radíš nebýt vlastníkem podniku a časovat trh podle velice pochybného ukazatele jako je růst sazeb. Ne fakt nebudu prodávat svoje růstové firmy koupené za levno, kvůli 2% zvýšení sazeb na pár měsíců. Naopak si růstovky za levno po hodně dlouhé době přikoupím a za 10 let si povíme, jak se jim dařilo oproti tvým "value", ať je to cokoliv.

The chart-reading technique actually works. Peter Lynch, (z knihy Beating the Street, postscript.) 1993

Re: Proč jsem koupil? / Co je dnes dobré koupit? - v04

Už jsem ti třikrát vysvětloval, které období a proč použiji. To si sedíš na vedení, nebo proč to pořád nechápeš? Mimochodem četl už jsi ten "In Gold we trust report" za rok 2022 a nejprodávanější knihu o cenných kovech "Guide to Investing in Gold and Silver" od Mike Maloney, nebo stále nic o zlatu nevíš a vaříš z vody a svých dojmů?

Člověk, co posuzuje investici podle historického grafu ceny a neví nic o fundamentech to dělá špatně. Bohužel tvůj příklad.Clovek koukne na historicky graf

Vtipná historka ke confirmation bias - když mi naposled toto někdo citoval, tak to bylo v době, kdy jsem jeho divokou teorii, že žádná centrální banka na světě netiskne měnu, vyvrátil citací z pěti webů různých centrálních bank, kde jasně psali, že měny tisknou a dokonce přiznávali, že končí na finančních trzích včetně toho akciového. Tak když mu došli argumenty, tak se vytasil s confirmation bias. Holt weby samotných centrálních bank ho nepřesvědčili a dál chodí světem s klapkami na očích.Tedy pratelska rada, obecne dej pozor na confirmation bias. https://en.wikipedia.org/wiki/Confirmation_bias Potrebujes hledat data, ne hledat data, abys obhajil nazor.

Tedy po čtvrté i pro ty méně chápavé, proč používám období u zlata, jaké používám:

Graf ceny zlata versus měnové zásoby M2. Jasně vidíme, jak bylo zlato levné kolem roku 2000 a v roce 2019, kdy jsem začal na českých fórech informovat, jak je zlato a stříbro historicky levné a skvělá investice. Cena zlata v tu dobu kolem $1100 a stříbro $13-16. Kdo měl pravdu víme. Ti, co mi oponovali nákupem "super" dividendových akcií Shell, Walgreens a T jako milý Ladislav a Stanislav na Nr1 foru to nebyli. Volnicko zase argumentuje jak papoušek rokem 2012-2022, kdy jasně vidíme, jak bylo zlato drahé a vysoko nad trendem a taky víme, že akcie byly na 40 letém minimu v Shillerovo P/E, které je dnes naopak blízko maxim. Pokud tedy někdo nepochopí ani teď, tak mu už není pomoci. Aneb já porovnávám podobné podmínky na trhu a Volníčko porovnává hrušky s jablkama a vybírá si období, kdy byla situace zrcadlově obrácená, než dnes,

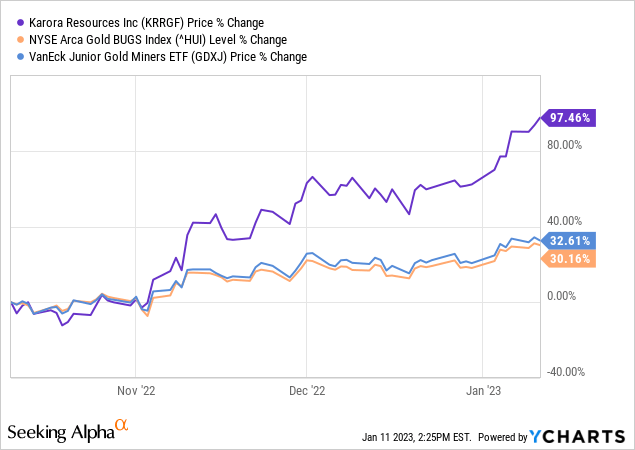

Pěkná rally u těžařů...

Dál už mě nebaví tady ti vysvětlovat, co špičkový investoři vysvětlili ve svých knihách už 30 až 80 let zpátky a jdu raději trávit čas čtením knih a studiem firem. Což ti doporučuji taky. Komentuješ na mnoha fórech, zatímco nemáš nastudováno a přečteny ani základní knihy o investování, natož aby jsi měl shlédnuté jejich špičkové přednášky a rozhovory na Youtube, které jsou lepší jak ty knihy.

The chart-reading technique actually works. Peter Lynch, (z knihy Beating the Street, postscript.) 1993