Stránka 12 z 39

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 15:02

od Ondřej

Všichni nejlepší investoři jasně říkají, že kupovat to co je levné. Je dnes index S&P 500 levný? Dle mě ne. Proto raději kupuji mnou vybrané akcie za dobrou cenu než indexové ETF. Také čekám na příští krizi a pak koupím nájemní dům.

Na tom se myslím až na jednoho člověka shodneme a už teda konečně vím co preferuješ. Nějak jsme se asi tady nepochopili. Z jiných příspěvků co jsi psal jsem mysle že nám tady propaguješ stříbro či co.

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 15:04

od Sumo.cz

Já teda nevím, ale pokud se každeý rok může měnit složení DAX30, tak jaká může být vypovídající hodnota tohoto indexu? Jednou se firmě daří tak tam je, pak se nedaří, tak ji vymění atd..... Pak je jasné že je cca furt stejný. Vždy se tedy bude brát top 30 firem co odpovídají kritériím a ty asi už moc nahoru nepůjdou. Díky zásahům proti monopolům atd........ už asi o moc víc nenarostou. Nebo je má úvaha totálně mimo?

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 15:07

od MartinD

jestli se nepletu tak ten graf DAXu je podle stránky kde jsem ho našel upravený o inflaci... jestli to tak ale skutečně je, bůh ví, víc jsem to nestudoval... jinak na stránce

https://adjusted-for-inflation.com/germ ... et-dax-30/

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 15:41

od czhunter

Tak zakladatel tohoto vlákna se ptal, zda kupovat dividendové akcie či ETF, tak jsem jen přihodil mojí trochu do mlýna, že ETF v dnešní době za tuto cenu nemusí být dobrá koupě. A také vím, jak jsou dnes indexové ETF populární a přitom jsou dosti nebezpečné.

DAX stále rostl v nominální ceně, které je bezvýznamná, nebo v reálné kupní síle po započtení inflace?

To info o buybacku mám od Goldman Sachs a Forbes.

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 15:57

od Pavel

czhunter: ty seš ale manipulátor, přesně jak se ti kdy hodí. Přečti si ještě jednou, co jsi napsal:

"Skutečnost je taková, že všechny trhy dosáhly vrcholu a stagnují posledních 10-30 let s výjimkou USA."

Já na normálním standardním grafu DAX žádnou stagnaci nevidím a ten tvůj M2 Adjusted graf DAX je jako co? Píšeš o úpravě o inflaci (to samo o sobě zmiňuješ jen když se ti to hodí), ale to rozhodně není graf DAXu upravený o inflaci za posledních 10-30 let.

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 16:50

od emet

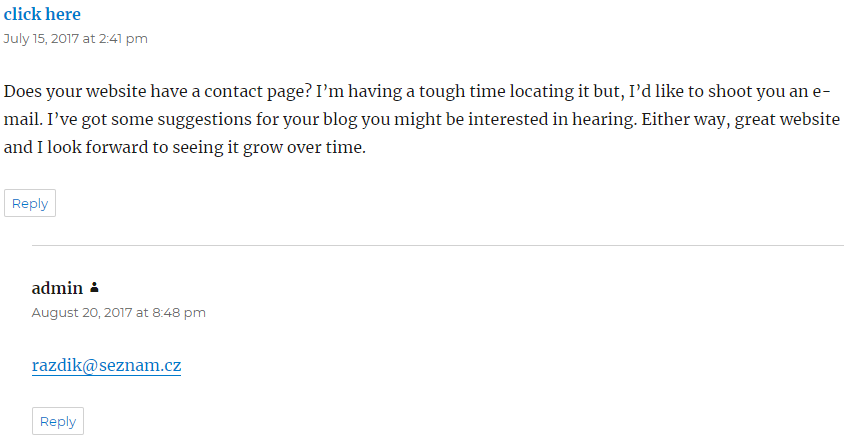

Tak jsem trochu pátral, kdo za těma stránkama stojí.

- https://adjusted-for-inflation.com/income-adjustment/

- Výstřižek_2.PNG (27.8 KiB) Zobrazeno 3349 x

v komentářích je jako admin uveden tento kontakt. Po krátkém pátrání lze dohledat, že se jedná o jistého Tomáš Raždíka,

exčlena SPD, momentálně člena

Jednotní – alternativa pro patrioty (JAP), obskurního spolku poslance Lubomíra Volného.

Toliko k důvěryhodnosti daných stránek.

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 19:55

od czhunter

Pavel píše: ↑18 pro 2019 15:57

czhunter: ty seš ale manipulátor, přesně jak se ti kdy hodí. Přečti si ještě jednou, co jsi napsal:

"Skutečnost je taková, že všechny trhy dosáhly vrcholu a stagnují posledních 10-30 let s výjimkou USA."

Já na normálním standardním grafu DAX žádnou stagnaci nevidím a ten tvůj M2 Adjusted graf DAX je jako co? Píšeš o úpravě o inflaci (to samo o sobě zmiňuješ jen když se ti to hodí), ale to rozhodně není graf DAXu upravený o inflaci za posledních 10-30 let.

O DAX se nezajímám, ale rychlý náhled na Investopedii a Google říká, že DAX na rozdíl od ostatních indexů zahrnuje reinvestované dividendy.

Normální standartní graf jak říkáš je nominální cena, ta má ale nulovou vypovídající hodnotu. Co je důležité, tak je cena očištěná o inflaci. Pokud index je nahoře o 70% a inflace o 80%, tak v nominální ceně a na grafu to bude vypadat úžasně, ale v reálu si kupím o 10% méně. Jinak používat grafy očištěné o inflaci je základ všeho. Takže fakt netuším, zda v reálné kupní síle je DAX od roku 2000 nějak výrazně nahoře. Co však vím tak z výše uvedeného důvodu se americké akciové indexy také počítají ve zlatě, průmyslových komoditách, ropě, domech atd. a ty ukazují, že reálná kupní síla akciových indexů klesá posledních 20 let či je na nule až nyní.

Rychlý pohled na Stoxx Europe 600, což je index největších 600 firem Evropy ze 17 zemí jasně ukazuje, že index se dostal až letos na svoje maximum z roku 2000. A to ale v nominální ceně. Tudíž za jednu ETF by jste tehdy pro příklad zaplatili 1000 € a dnes by jste po 20 letech měli 1000€. Za těch 1000€ by jste si ale dnes koupili zlomek toho co před 20 lety. Zrovna dnes o tom vyšel na Investičním webu článek

https://www.investicniweb.cz/zacina-kon ... ske-akcie/

Klíčem k zisku je tak kupovat indexové ETF levně po propadech a dividendy.

Jinak koho by zajímalo více o těch zpětných výkupech akcií v USA a proč je to velký problém tak doporučuji shlédnout toto video

https://www.youtube.com/watch?v=LuXuqaBC2iw

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 20:49

od Pavel

czhunter: tvůj problém je v tom, že jsi nekonzistentní a vybereš si to, co se ti zrovna hodí. Na investování je po celém světě spousta názorů včetně extrémních, takže je zapotřebí se s nimi naučit pracovat a odfiltrovávat alespoň ty extrémy.

1. Nejdřív nám tvrdíš, že zlato a stříbro je to správné, protože akcie půjdou do kopru. Tedy předpovídáš budoucnost ne zrovna přesvědčivými argumenty.

2. Pak nám tvrdíš, že akcie jsou špatné, protože až na USA jejich ceny dlouhodobě stagnují. Tedy se odrážíš od minulosti a z ní asi chceš odvozovat budoucí vývoj.

3. Když tě usvědčím, že ceny naopak silně rostly, přijdeš s jakýmsi obskurním grafem, který růst akcií snižuje o inflaci. Sice jsem tě žádal o vysvětlení nadpisu "M2 adjusted" u toho grafu, ale pokud nevíš, nedá se nic dělat (namísto toho odkazuješ zase na jiný graf a vybíráš si jiný, pro tebe vhodný index). Podle mě tak vysoká inflace nebyla, ale budiž.

No já osobně bych ti doporučil si udělat podobně obskurní graf vývoje cen zlata a stříbra, a pak bys viděl, že jejich cena dlouhodobě a stabilně výrazně klesá (v tom obskurním pojetí). To se ti pak z minulosti bude blbě obhajovat, že je lepší koupit zlato a stříbro nežli akcie.

Suma sumárum si jistě snadno najdeš nebo sestavíš graf, který ti ukáže, že akcie ve vyspělých zemích (snad jen s výjimkou Japonska, Koreu neznám) dlouhodobě rostou výrazně více než zlato nebo stříbro.

To je můj názor a tvůj si klidně nech. Jen nás tady neoblbuj.

Re: Proč dát přednost ETF před DGI?

Napsal: 18 pro 2019 22:37

od VSbrok

Pánové myslím, že stačilo, mám rád výměnu argumentů, ale tohle se jak zvrhává do totální demagogie.

czhunter: každý vyvrácený Tvůj argument reaguješ dálším nesouvisejícím argumentem, namísto aby ses snažil dodat data pro svůj první. Takhle se vést diskuse nedá. Takže vem jednu věc, pořádně ji podlož daty a pak se můžeme bavit dál...

Jako fakt nejde říct, že US půjde dokopru, protože dle jednoho indexu jsou ceny na max a když Ti Pavel řekne, že to není pravda, tak řekneš že zlato je nej, když na to Ti řekneme, že to ceny zlata nejsou po započítání inflace nejvýš, tak vytáhnes graf jiného indexu ... promiň, ale takhle se diskuse fakt nedá vést.

Takže buď vem ten první graf a napiš z jakých dat je vytvořen a proč ukazuje, že US jde/půjde do kopru, na tom základě se pak můžeme bavit dál ... klidně o zlatu/stříbru/platině ... nebo tohle diskusi zakončíme

dodatek k videu cos postnul: hned v cca 1:20 minutě je TOTÁLNÍ LEŽ!!! Když firma nakoupí své vlastní akcie, tak žádná equity nejde do rozvahy, naopak! Tím že vykoupí akcii, tak ta je následně "zničena", takže do rozvahy nejde vůbec nic! Naopak se navýší majetek a zisk připadající na každou jednu zbylou "nevykoupenou" akcie ... toliko k pravdivosti toho videa

Re: Proč dát přednost ETF před DGI?

Napsal: 06 led 2020 12:25

od czhunter

Žádný můj argument vyvrácený nebyl. Všechny světové trhy kromě USA dávno dosáhly vrcholu. Japonsko 1990, Evropa 2000, rozvinuté trhy 2008, pražská burza 2007. Jediný pohled na graf těchto trhů je jasný důkaz a to i bez započtení inflace. Klidně si najdi na googlu historické grafy Nikkei 250, Stoxx 600, FTSE 100 či další. Proto se těmto trhům a ekonomikám říká lost decade - ztracená dekáda.

Z toho plyne poučení, že i americké indexy mohou po příští krizi ztratit hodnotu na několik desetiletí. Ostatně i pohled na americké trhy v 20 století jasně dokazuje, že po období velkého předražení trvalo 10-20 let, než se dostaly zpátky na nulu. Také poporučuji přečíst knihu Proroctví od Roberta Kiyosakiho. V této knize dopodrobna vysvětluje, jaký bude mít dopad stárnoucí populace a insolvence USA na akciové trhy a trhy nemovitostí po roce 2016 a pravděpodobně celou generaci Američanů bez důchodu jako výsledek.

Jinak co firma udělá s vlastní akcií po vykoupení je na ní. Může jí zrušit či si jí ponechat jako treasury share. Takže to není lež, jen tvoje nevědomost. Vykupovat akcie v době historických maxim je okrádání akcionářů a z velké části si stejně vykupuje vrcholový management svoje akcie, co dostává místo peněz kvůli daňovým úlevám. Ostatně stačí si přečíst, co napsal Benjamin Graham v knize Inteligentní investor o vykupování akcií.

Nakonec přidám graf, který jasně ukazuje, že jediný důvod nárůstu akcií v USA za posledních 10 let je díky buybacku. Běžní Američané a domácnosti se naopak akcií zbavují a počet Američanů vlastnících akcie je nejnižší za 20 let. Až v příští krizi buybacky ustanou, protože firmy nebudou mít volnou hotovost a již nyní jsou často zadluženy na samou hranici udržitelnosti, tak nebude nikdo, kdo by kupoval. Což nemusí být nic špatného. Největší počet boháčů vzniká právě v dobách recesí a burzovních krachů. Jen je na to potřeba být patřičně připravený. Jako Warren Buffett, který má rekordní množství hotovosti v jeho portfoliu.